摘要

尽管特斯拉最近出现下跌,但它仍保持了超过20%的QTD涨幅,继续跑赢大盘,而更广泛的市场接近6月中旬的低点。

然而,不断上升的利率和持续的通货膨胀压力可能会侵蚀股票的估值溢价。

以下分析将从经济学的角度考察特斯拉的估值构成,并解释为什么短期下调迫在眉睫。

在强劲的CPI数据和另一次大幅加息将价格推向6月低点后,市场在过去几周再次下跌。尽管特斯拉(NASDAQ:TSLA)的股票未能幸免,并随着最近的市场下跌而紧随其后,但它仍然是市场上最昂贵的公司之一,更不用说更广泛的汽车同行集团了。

特斯拉的高额估值溢价主要是由于对其长期增长轨迹的乐观市场预期,以及对其在新兴电动汽车(“EV”)市场持续占据主导地位所带来的丰厚资本回报的预期,以及承诺高利润率经常性收入流的高知名度创新项目(如软件订阅销售、robotaxi fleet等)。

然而,随着紧缩货币政策导致资本成本上升,以及近期投入成本压力导致资本回报率下降,我们认为特斯拉股票面临着不可避免的命运,在宏观紧缩风险达到顶峰之前,随着更广泛的市场下跌,特斯拉股票将再次下跌。

尽管该股在最近的抛售中与同行相比在很大程度上更具弹性,但我们认为,由于估值理论的机制可能会推动未来几个月的下跌趋势,该股继续享有的高估值正面临越来越大的风险。

了解特斯拉估值的构成

一般估值理论认为,公司价值主要由两个组成部分组成——“稳态价值”代表公司在收益永久持续的情况下的估值,“未来价值创造”代表增量增长预期的溢价。

就特斯拉而言,其高额估值大部分是由市场奖励股票的与未来价值创造相关的丰厚溢价维持的。这并非没有理由——特斯拉被认为是我们这一代颠覆传统汽车制造规范的最突出的颠覆者之一。

尽管特斯拉并不是第一个制造电动汽车的公司,但它无疑是乘用车市场电气化的先驱,并引领了全球交通部门向电动汽车的过渡。作为汽车行业最高效的制造商之一,该公司在扩大生产方面也做了大量工作,其行业领先的利润率进一步证实了这一点,尽管其产量远不及一些最大的传统汽车制造商。

现在,让我们更深入地研究公司价值的两个组成部分:

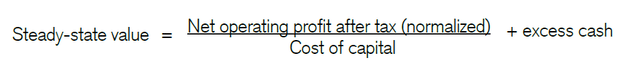

1.稳定状态

稳态公司价值方程(瑞士信贷)

当“NOPAT(税后净营业利润)无限期可持续,增量投资既不会增加也不会减少价值”时,稳态值代表公司的价值。当某一永续增长率用于未来现金流时,这就是所谓的公司终值。永续增长率通常通过将GDP作为关键基准来确定,并根据行业成熟度以及其他公司特定因素(如市场领导地位和/或市场份额)进行调整。鉴于公司对经济增长的贡献更大,在自然增长率较高的行业中运营的公司通常以接近或高于GDP的永久增长率进行估值。或者,在低增长和/或成熟行业运营的公司通常被分配较低的永久增长率。确定稳态公司价值的另一个关键输入是资本成本,它反映了维持这种持续稳定增长的成本。戈登增长模型是确定企业稳态价值的典型代表:

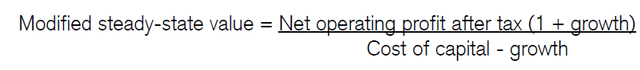

Gordon增长模型(瑞士信贷)

2.未来价值创造

未来价值创造公式(瑞士信贷)

未来价值创造代表投资相对于资本成本的增量价值(即资本回报率/“ROC”),并考虑到该价值创造机会将持续的时间段。该公司价值构成部分解释了特斯拉的大部分保费估值。

未来价值创造溢价通常反映了各种增长成本组合——高增长、资本回报率和资本成本之间的低差价;适度增长,资本回报率和资本成本之间的差距适中、低增长,资本回报率和资本成本之间的差距较大。

就特斯拉而言,该公司未来的价值创造溢价代表了其高增长率以及资本回报率和资本成本之间的高差幅(详见下文),突显了其市场领先地位,以及近年来该公司股票高估值倍数的合理性。

未来价值创造溢价是特斯拉近期估值疲软的根源。当资本回报率和资本利差成本变窄时,未来价值创造溢价降低。反之亦然,当资本回报率和资本利差成本扩大时,未来的价值创造溢价就会扩大,这就解释了特斯拉近年来估值迅速上升的原因。

近年来,该公司的资本回报率一直在逐步扩大,因为它继续受益于规模化生产和丰厚的利润。与此同时,由于强劲的利润和经营现金流,使其信用评级更接近投资级同行,该公司还设法将资本成本保持在可控水平:

上周(2021 10月),评级将特斯拉评级提升至BB+,前景乐观——这使这家电动汽车制造商距离投资级评级仅差一个等级。除了成为第一家纯电动汽车生产规模化、利润和经营现金流持续增长的公司外,特斯拉还谨慎应对全球供应链限制,这些限制颠覆了传统汽车制造商多年来在汽车行业积累的丰富经验。

特斯拉通过保持创纪录的利润率和强劲的现金流,同时确保有足够的资源和人才解决问题,一次又一次地证明了其在最小化固有业务和财务风险(如运营限制)方面的能力。从财务和运营的角度来看,特斯拉的信用评级最终赶上其基本现实只是时间问题。

如果特斯拉通过债务融资筹集资金,投资级评级将支持更好的定价。因此,这也将降低用于评估其未来收益的加权平均资本成本(“WACC”),从而为未来更好的估值前景奠定基础。投资级评级也将是特斯拉实现市场预期的能力的关键指标,以长期保持其在快速增长的电动汽车和自动汽车市场的主导地位,突显出未来更好的估值前景。

资料来源:“特斯拉Vs Lucid Group:哪种电动汽车股票更值得购买?”

除了资本回报率和资本成本之间的利差外,特斯拉还受益于延长的竞争优势轨迹,因为新兴的电动汽车行业受到全球企业和政治议程的支持,随着气候变化和全球变暖缓解作为决策的前沿因素之一而向前推进。

特斯拉估值的近期宏观影响

然而,短期内不断加剧的宏观不利因素正在威胁着特斯拉近年来的高增长和广泛的成本回报率,这对特斯拉有利。随着各国央行加快加息步伐,以抑制创纪录的高通胀,公司——包括估值仍然很高的看似“不可触摸”的特斯拉公司——除了未来不断上涨的投入成本外,还面临着更高的借贷成本。

在估值理论中,联邦基金利率(“FFR”)直接影响无风险利率(“RFR”)和股权风险溢价(“ERP”)的投入,以确定债务成本和股权成本,以及无意中整体上的资本成本。本质上,在可预见的未来,随着账面利率的大幅上调,这意味着所有市场参与者的资本成本将不可避免地上升。

与此同时,通货膨胀可能会通过增加利润率的压力来侵蚀资本回报率——特斯拉首席执行官埃伦·马斯克(Elon Musk)一再警告过这一点,尽管该公司仍以行业领先的利润率和一流的制造效率而自豪。

通货膨胀和不断上升的利率相结合,可能会缩小特斯拉丰厚的资本回报率和有利的资本成本之间的差距,从而降低维持股票高估的未来价值创造溢价。这也解释了为什么特斯拉的股价以及更广阔的市场今年在紧缩的财务状况下出现波动。

现在,你可能会说,特斯拉的市场领导地位预计将持续到较长期,并有助于延长竞争优势期,以弥补未来价值创造溢价阶段资本回报率和资本成本之间的短期利差下降。在这方面,我们指的是我们最近关于特斯拉即将失去市场份额的讨论,因为电动汽车市场变得越来越拥挤:

欧洲运输与环境联合会预测,到2025年,欧洲汽车市场将有300多种可用的电动汽车型号,而IHS Markit预测到2026年,美国将有130多种可用的电动车型号,这相当于当今市场上可用的ICE选项的数量。

具体来说,特斯拉是美国最大的市场,目前在该市场的电动汽车年销售额中占据75%的份额。今年上半年,新兴行业的渗透率超过了5%的拐点,标志着大众市场开始快速采用。超过25%的美国人在购买下一辆汽车时将电动汽车作为首选,而2019年这一比例为16%。

虽然这些趋势在表面上对特斯拉来说可能是有利的顺风,但深入研究会发现,许多潜在买家都暗示,不同电动汽车型号的可用性越来越高,以满足他们的偏好。非特斯拉电动汽车模型在各种性能、范围能力和价格类别中的可用性不断增加,这鼓励了美国大众市场快速采用电动汽车,增加了特斯拉在长期内的份额流失风险。

资料来源:“特斯拉击败供应链挑战,下一步是什么?”

中国也感受到了类似的挑战,作为特斯拉增长最快的市场之一,投资者怀疑它是否会取代美国成为电动汽车巨头最大的细分市场:

2021,特斯拉在中国的汽车销售取得突破性进展,这是轻描淡写的说法。他们在中国的销量超过34万辆,几乎是2020年销量的2.8倍,仅比他们在美国的销量少8000辆。目前尚不清楚中国是否会在2022年取代美国成为特斯拉最大的市场,但肯定会很接近。

来源:彭博社

据摩根士丹利(Morgan Stanley)称,最近由于地缘政治紧张局势加剧,企业减少对中国的依赖可能意味着“特斯拉将在未来12个月内度过对中国依赖的高峰阶段”。这进一步证实了特斯拉的雄心壮志,即通过利用其本地生产能力,在今年提高欧洲电动汽车市场的销量,同时通过继续在该地区建造增压器,保持其在中国的突出地位,这是特斯拉在全球最大电动汽车市场取得成功的一项核心事业。

鉴于特斯拉对电动汽车生产至关重要的长期材料供应的战略采购,预计在较长期内(可能在本世纪后期),特斯拉将弥补部分预计的近中期市场份额损失,但日益激烈的竞争将缩短其竞争优势期,使其达到正常的行业水平。

短期内卖空特斯拉的风险

诚然,尽管特斯拉的股价也是最贵的,但在今年的暴跌中,它仍然是最具弹性的股票之一。与标准普尔等主要市场基准相比,该股今年只损失了22%的价值;P500指数和Nasdaq 100指数今年迄今分别下跌24%和32%。

虽然上述分析认为,特斯拉的高估值为近期进一步下跌留下了很大空间,因为外部宏观因素将侵蚀其收益与成本之间的利差,但该股票今年的弹性可能表明存在补偿因素,包括1)尽管经济状况不断恶化,但仍将在短期内产生积极回报的持续增长预期,以及2)由于特斯拉的巨大市值,指数跟踪基金的强劲投资需求:

1.回报预期带来增长

特斯拉继续在供应驱动的环境下运营,汽车需求保持旺盛,等待时间延长至2023年7月。这继续证实了特斯拉的高增长性质,这源于新兴的电动汽车行业,因为消费者需求对即将到来的经济衰退仍有弹性。

尽管与软件等资本密集度较低的行业相比,特斯拉的利润率微不足道,但像微软和谷歌这样的股票今年已经损失了29%以上的价值,在未来不断加剧的宏观不确定性下,投资者对短期现金流的偏好超过了增长,今年电动汽车巨头的市场价值具有弹性,这可能意味着其通过产生积极的“增量经济回报”而保持良好的增长态势。

换言之,即使短期宏观不利因素将侵蚀一直维持特斯拉估值溢价的回报-成本差价,投资者对该股票的信心仍可能保持其相对于更广泛的汽车行业在批量生产、销售额和制造利润率方面的市场领先地位。与今年观察到的苹果股票对FAANG股票暴跌的抵御能力类似,特斯拉股票可能表现出类似的强度,短期下跌的幅度与整体市场相比较小,因为其基本面稳健。

2.强劲的投资需求

尽管特斯拉今年的市值缩水超过20%,但其市值仍远高于8600亿美元,成为纳斯达克100指数和标准普尔指数的第四大贡献者。鉴于特斯拉对关键市场基准表现的重大影响,它因此成为指数跟踪基金追捧的热门股票,吸引了额外的投资需求,使股票表现在基础业务基本面之外有了额外的提升。因此,指数跟踪基金的相关交易量可能会抵消上述分析中讨论的宏观经济因素造成的短期疲软,并缓解股票进一步估值恶化的风险。

最后的想法

资本回报率和资本成本的利差缩小,以及竞争优势的正常化,意味着未来的价值创造溢价将降低,从而使特斯拉的近期估值更接近稳定状态。换言之,特斯拉的估值可能会下降,以适应当今宏观环境下不断上升的资本成本和不断下降的投资回报。

虽然我们对特斯拉长期持续的市场领导地位和持续的利润增长前景仍持乐观态度,但在经济形势趋紧之前,与同行相比,该公司股票的近期表现缺乏节制,这可能意味着时间滞后,最终将实现。

尽管特斯拉股票似乎是一种有效的长期投资,考虑到即使在标准化经营环境下也能持续盈利的预期,其基本面前景良好,相对同行而言处于市场领先地位,但我们认为,当前的宏观环境加上一般估值理论可以,这意味着其高估的估值可能在短期内下跌,以创造更好的进入机会。

本文纯属作者个人观点,仅供您参考、交流,不构成投资建议!请勿相信任何个人或机构的推广信息,否则风险自负!

表情

登录后可进行评论

表情

登录后可进行评论